Wie viel Zinsen stehen mir zu?

Jetzt Zinsen berechnen!

Banken und Sparkassen haben bei Prämiensparprodukten erheblich zu wenig Zinsen berechnet. Durchschnittlich geht es um 3.000 € bis 4.000 € Nachzahlungsanspruch pro Vertrag. Zur Berechnungsmethode hat der Bundesgerichtshof (BGH) nun mit Urteilen vom 9. Juli 2024 der Aktenzeichen XI ZR 44/23 und XI ZR 40/23 Klarheit geschaffen. Die Berechnung hat sich auf der Grundlage der Umlaufsrenditen börsennotierter Bundesanleihen mit einer Restlaufzeit von über 8 bis 15 Jahren (Zeitreihe der Deutschen Bundesbank mit der ehemaligen Kennung WU 9554 RD) zu orientieren. Dies entspricht der bisher schon vertretenen Rechtsansicht des OLG Dresden.

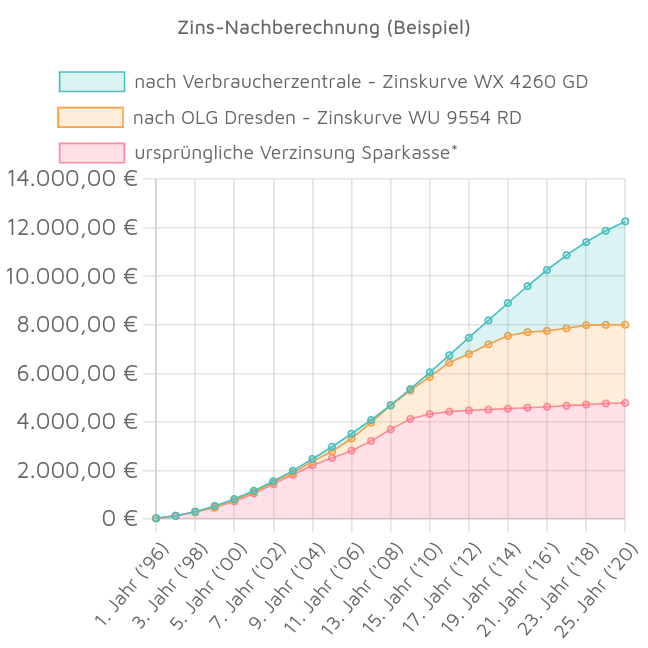

Die Verbraucherzentralen, die eine für den Verbraucher deutlich großzügigere Regelung gefordert hatten (nach der Zeitreihe mit der ehemaligen Bezeichnung WX 4260 GD), sind damit gescheitert. Zur Verdeutlichung: Die unterschiedlichen Zinsberechnungen führen nach einigen Jahren selbst nach der nicht ganz so großzügigen Entscheidung des OLG Dresden zu erheblichen Ansprüchen gegenüber den Kreditinstituten. In dieser Beispielrechnung mit moderaten 300 DM pro Monat seit 1996 über 25 Jahre und 3,75% anfänglicher Verzinsung werden die beinahe 4.000 € Nachzahlungsanspruch bereits durch die vom OLG Dresden am 13.04.2022 für angemessen erachtete Zinskurve erreicht — nach Ansicht der Verbraucherzentralen waren hier knapp 8.000 € fällig.

Aber auch nach der vom BGH ausgeurteilten Zinsreihe (WU 9554 RD) müssen die Kreditinstitute im Vergleich zu den oft dramatisch niedrig ausbezahlten Zinsen erheblich nachzahlen. Um Ihnen die Berechnung zu erleichtern, stellen wir Ihnen hier einen Online-Rechner zur Verfügung, mit welchem Sie nach beiden Methoden Ihre Nachzahlung berechnen können.

Online Zins-Rechner Prämiensparen

Rechenkern Version 3.5.12 vom 08.03.2026

Kostenlos Sparvertrag auf Nachzahlungen gegen ausgewählte Zinskurven prüfen.

Beträge und Einzelheiten der Berechnung gegen

24,95 € freischaltbar.

Gesamtpreise inkl. 19% Mehrwertsteuer und aller

sonstigen Preisbestandteile.

Berechne mit Zinskurve

Die Zinskurve mit der berechnet werden soll.

Die Verbraucherzentrale

war der

Ansicht,

WX4260 mit gleitendem Durchschnitt sollte hier zur Anwendung kommen.

Dies hat der BGH im Juli 2024 jedoch abgelehnt.

Der BGH hat mit dem OLG Dresden entschieden, WU9554 ist für eine Nachberechnung heranzuziehen.

Die Darstellung von WX4260 hat daher rein informativen Charakter.

Die Verbraucherzentrale war der Ansicht, WX4260 mit gleitendem Durchschnitt sollte hier zur Anwendung kommen. Dies hat der BGH im Juli 2024 jedoch abgelehnt.

Der BGH hat mit dem OLG Dresden entschieden, WU9554 ist für eine Nachberechnung heranzuziehen.

Die Darstellung von WX4260 hat daher rein informativen Charakter.

Vergleiche mit Zinskurve

Sie können eine Zinskurve zum Verlgeich wählen.

Die Verbraucherzentrale

war der

Ansicht,

WX4260 mit gleitendem Durchschnitt (GD) sollte hier zur Anwendung kommen.

Der BGH urteilte jedoch mit dem OLG Dresden,

dass WU9554 die anzuwendene Zinskurve ist.

Die Darstellung von WX4260 hat daher rein informativen Charakter.

Die Verbraucherzentrale war der Ansicht, WX4260 mit gleitendem Durchschnitt (GD) sollte hier zur Anwendung kommen.

Der BGH urteilte jedoch mit dem OLG Dresden, dass WU9554 die anzuwendene Zinskurve ist.

Die Darstellung von WX4260 hat daher rein informativen Charakter.

Vertragsabschluss am

Das Datum an dem der Vertrag abgeschlossen wurde.

Erkennbar z. B. am

Datum

der (zeitlich letzten) Unterschrift.

Erkennbar z. B. am Datum der (zeitlich letzten) Unterschrift.

Vertragsbeginn

Datum, zu welchem der Sparvertrag beginnen sollte.

Hierzu finden sich z. B.

Formulierungen zu Beginn und Ende des Sparjahres oder es ist direkt als Vertragsbeginn

angegeben.

Hierzu finden sich z. B. Formulierungen zu Beginn und Ende des Sparjahres oder es ist direkt als Vertragsbeginn angegeben.

Zinssatz %

Der bei Vertragsbeginn vereinbarte Zinssatz Ihres Vertrages.

In der

Regel

wurde

der zur Zeit des Vertragsbeginns gültige Zinssatz im Vertrag festgehalten.

Berechne zum

Das Datum zu dem die Kapitalentwicklung bzw. die Zinsen Ihres Vertrages

berechnet

werden sollen, z. B. das Vertragsende.

In der Regel wurde der zur Zeit des Vertragsbeginns gültige Zinssatz im Vertrag festgehalten.

Berechne zum

Das Datum zu dem die Kapitalentwicklung bzw. die Zinsen Ihres Vertrages

berechnet

werden sollen, z. B. das Vertragsende.

Spar-Raten

Die Höhe der Sparraten.

Geben Sie bitte jeweils an, ab wann welcher Betrag in

welcher

Währung bezahlt wurde.

Es wird so lange mit einer angegebenen Sparrate gerechnet, bis

ein anderer Eintrag greift oder das Berechnungsende erreicht ist.

Geben Sie bitte jeweils an, ab wann welcher Betrag in welcher Währung bezahlt wurde.

Es wird so lange mit einer angegebenen Sparrate gerechnet, bis ein anderer Eintrag greift oder das Berechnungsende erreicht ist.

jeweils ab (sich wiederholend, automatisch!)

| Achtung: Wenn Sie über das Datum der letzten einbezahlten Spar-Rate hinaus rechnen, vergessen Sie nicht, die Raten auf null zu setzen. Zahlen Sie z. B. die letzte Rate im April 2019, berechnen aber bis 31.12.2021, muss der letzte Eintrag ab 01.05.20190,00 €monatlichlauten. |

Prämie

|

Die Prämien werden nicht mitberechnet. Dies empfiehlt sich bei unverzinslicher

Prämie, da

erheblich weniger Daten einzugeben sind.

Anders als bei den anderen Berechnungen werden nur die Zins-Summen verglichen, es findet keine Kontrolle des Guthaben-Standes auf dem Konto statt - hierin liegt die Ersparnis des Eingabe-Aufwands. |

||

| Soll/Ist-Vergleich Summe-Zinsen | ||

|

Die Prämien werden jährlich auf das in diesem Jahr einbezahlte Kapital

ausgezahlt.

Diese Angaben finden Sie in der Urkunde Ihres Sparvertrages unter dem Punkt "Prämie" o. ä. Bei dieser Berechnung wird der komplette Guthaben-Standes auf dem Konto nachberechnet. |

||

| Soll/Ist-Vergleich Guthaben-Stand | ||

|

Die Prämie wird einmalig am Ende des Vertrages ausbezahlt, bei Kündigung oder

Ablauf der Höchstlaufzeit.

Die notwendigen Angaben finden Sie in der Urkunde Ihres Sparvertrages unter dem Punkt "Prämie" o. ä. Bei dieser Berechnung wird der komplette Guthaben-Standes auf dem Konto nachberechnet. | ||

| Soll/Ist-Vergleich Guthaben-Stand |

|

Geben Sie an, ob die Prämienzahlunge verzinst wurden oder

unverzinst

blieben.

Diese Angabe finden Sie in Ihrem Prämiensparvertrag. |

Prämienplan

|

Es wird kein Prämienplan zum Ausfüllen bzw. Ergänzen vorgeschlagen, Sie

stellen diesen unten vollständig selbst zusammen.

|

||

| Prämienplan selbst eingeben | ||

|

Es wird der Prämienplan für 15 Jahre zum Ausfüllen bzw. Ergänzen

vorgeschlagen.

|

||

| Prämien jährlich 0%, 0%, 3%, 4%, 6%, 8%, 10% ... 50% | ||

|

Es wird der Prämienplan für 25 Jahre zum Ausfüllen bzw. Ergänzen

vorgeschlagen.

|

||

| Prämien jährlich 0%, 0%, 0%, 2%, 3%, 5%, 6%, 8% ... 50% |

Zeitpunkt der Zins- und Prämienzahlung

Das Sparjahr beginnt mit der ersten Einzahlung und beträgt von diesem Zeitpunkt an 1 Jahr, z. B. vom 18. April 1997 bis 17. April 1998 und so fort.

Steuer-Grundeinstellungen

Achtung: Die Bank berücksichtigt Ihren pauschalen Freibetrag nur, wenn Sie einen Freistellungsauftag erteilt haben.

Sie können unten für jedes Jahr individuelle Beträge eingeben, sobald Ihre Angaben hierfür vollständig sind. Wählen Sie diese Option, wenn Sie in einem oder mehreren Jahren ein Freistellungsauftrag gestellt hatten.

Sie können unten für jedes Jahr individuelle Beträge eingeben, sobald Ihre Angaben hierfür vollständig sind. Wählen Sie diese Option, wenn in einem oder mehreren Jahren Kirchensteuer einbehalten wurde.

Guthaben-Stand

Der Kontostand Ihres Sparvertrages zum angegebenen Berechnungszeitpunkt.

In der Regel der Endstand des

Sparbuches.

zum Berechnungszeitpunkt

€

In der Regel der Endstand des Sparbuches.

Erhaltene Zinsen, Prämien und Steuer-Abzüge

Tipp: Verwenden Sie die berechneten Werte und korrigieren Sie wo nötig mit Ihren eigenen Werten!

Drohende Verjährung

Die Zeit arbeitet gegen Sie

Für Banken und Sparkassen gibt es – zumindest bisher – einen ganz einfachen Weg, Nachforderungen aus den Prämien-Sparverträgen loszuwerden: Sie brauchen nur abzuwarten, während der Sparer untätig bleibt. Der Weg durch die gerichtlichen Instanzen ist lang. Ein paar Jahre sind da schnell vergangen. Und wo es um entsprechende Beträge geht, machen die Kreditinstitute in der Regel von jedem möglichen Rechtsmittel Gebrauch.

Regelmäßige Verjährungsfrist 3 Jahre

Die regelmäßige Verjährungsfrist beträgt 3 Jahre zum Jahresende (31.12.), zumeist gerechnet vom Jahr des Vertragsendes an. Ihre Forderungen können dann z. B. wie folgt regelmäßig verjährt sein: Für Prämiensparverträge mit Ende in 2018: am 31.12.2021, für Verträge mit Ende in 2019: am 31.12.2022 usw. Die gesamten Zinsansprüche des Vertrages werden frühestens zum Zeitpunkt der Beendigung des Sparvertrages fällig und verjähren einheitlich. Es können demnach auch Zinsen für Zeiträume nachgefordert werden, die bei Vertragsende z. B. schon deutlich länger als die gesetzliche Verjährungsfrist zurückliegen. Allerdings vorausgesetzt, das Vertragsende als Anknüpfungspunkt für die Verjährung befindet sich noch innerhalb der Grenzen der Verjährung. (Grundsätzlich ist auch ein anderer Zeitpunkt als Anknüpfungspunkt für den Verjährungsbeginn denkbar – in der Regel kommt es dabei aber auf den Zeitpunkt der Beendigung des Sparvertrages an).

Handlungsempfehlung

Handeln Sie zeitnah und lassen Sie sich beraten. Fehleinschätzung können Sie teuer zu stehen kommen und der Teufel steckt, wie so oft, auch bei der Verjährung im Detail.

Vergleichsangebote

Vergleich kann erheblichen Abschlag bedeuten

Generell gilt bei Vergleichsangeboten, sehr genau hinzuschauen. Ein Vergleich beinhaltet per Definition immer ein gegenseitiges Nachgeben, weil die Rechtslage ungewiss ist. Speziell bei Banken oder Versicherungen kann man häufig erhebliche Abschläge bei Vergleichsangeboten beobachten. Eine gewisse Vorsicht ist daher angesagt.

Rechtslage, Komplexität und Intransparenz schafft Spielräume

Die Zeit bis zu einer endgültigen Klärung durch den BGH können die betroffenen Kreditinstitute nutzen, um kräftige Abschläge zu Lasten der Kunden einzukalkulieren. Und auch danach ist es denkbar, dass einzelne Institute nicht freiwillig anbieten, was dem Sparer zusteht. Daneben braucht es nur kleine Veränderungen der Berechnungsgrößen und schon sind Differenzen entstanden, die sich in Summe spürbar auswirken.

Durchschnittswerte hinterfragen

Den Banken und Sparkassen dürfte mittlerweile bekannt sein, dass die Verbraucherzentralen von einer durchschnittlichen Nachzahlungen von rund 3.000 € bis 4.000 € pro Prämiensparvertrag ausgehen und Werte in dieser Größenordnung im Internet zu finden sind. Sie sollten daher vorsichtig sein, wenn Ihnen Ihr Kreditinstitut einen Betrag in dieser Höhe anbietet. Nur weil man diese Werte als Durchschnittswerte findet, bedeutet dies nicht, dass sie für den Ihren Vertrag passen müssen. Im Gegenteil könnte man leicht versucht sein zu glauben, ein Angebot in dieser Größenordnung wäre fair, wohingegen die Nachzahlung mit anderen Methoden berechnet, wie z. B. die Verbraucherzentralen oder das OLG Dresden dies tun, erheblich höher ausfallen kann.

Handlungsempfehlung

Warten Sie die rechtskräftige Entscheidung zur Berechnung ab, so lange Ihre Ansprüche nicht zu verjähren drohen. Rechnen Sie genau nach. Lassen Sie sich in jedem Fall beraten, wenn Sie sich bezüglich der Rechtslage, Verjährung oder einem Angebot nicht sicher sind!

Wie werden die Zinsen berechnet?

Zur Zinsberechnung ist nun geklärt. Der Bundesgerichtshof (BGH) hat nun die Kriterien klargestellt, wie die Zinsen für Prämiensparverträge grundsätzlich neu zu berechnen sind.

Berechnung nach Verhältnismethode

Bisher waren Klagen und Musterklagen betreffend die Prämiensparverträge vor Gericht anhängig. Verschiedene Sparer und Verbraucherzentralen haben gegen die Zinsvereinbarungen von Banken und Sparkassen geklagt. Das OLG Dresden hat hierzu unter dem Aktenzeichen 5 MK 1/19 entschieden und wegen der grundsätzlichen Bedeutung der Rechtssache die Revision zum BGH zugelassen. Der BGH kassierte die Zinsklausel vieler Prämiensparverträge endgültig und gab vor, dass die Zinsen der betroffenen Verträge nun nach der sog. „Verhältnismethode“ monatlich neu zu berechnen sind. (Urteil vom 06.10.2021, Az. XI ZR 234/20)

Berechnung und Beispiel

Die Verhältnismethode besagt, dass der bei Vertragsabschluss vereinbarte Zinssatz in das Verhältnis zum damals aktuellen Wert einer festzulegenden Zinskurve gesetzt wird. Ausgehend davon werden dann die weiteren Zinsen berechnet.

Waren z. B. 1990 im Januar 8% Zinsen vertraglich vereinbart und auf der anzuwenden Zinskurve damals ein Wert von 10% abzulesen, wäre für alle folgenden Monate dieses Verhältnis beizubehalten. 8% von 10% entsprechen 8/10 (acht Zehntel). Das heißt der anzuwenden Zinssatz würde während der Laufzeit des Prämiensparvertrags monatlich jeweils 8/10 des entsprechenden Wertes der Zinskurve betragen. Wäre z. B. im Februar 1990 der Zins der Zinskurve auf 12% angewachsen würde der relative Zinssatz für den Februar 9,6% (=12*8/10) betragen.

Zinskurve blieb lange Zeit offen

Die Gretchenfrage ließ der BGH lange offen. Der springende Punkt bei der Berechnung ist die anzuwendende Zinskurve. Eine Zinskurve ist dabei nichts anderes als eine Zinsreihe im Sinne einer einfachen Tabelle, die jedem Monat einen Wert, den Zinssatz, zuordnet. Zinskurve deswegen, weil die Zinsreihe oftmals in einem Diagramm mit einer „Kurve“ dargestellt wird. Die Bundesbank erhebt eine Vielzahl verschiedener statistischer Werte, aus denen sie diverse Zinsreihen bzw. Zinskurven aktuell und für die Vergangenheit errechnet und zur Verfügung stellt. Um eine dieser Zinskurven geht es. Und es geht darum, die Zinskurve zu finden, welche für Sparer und Bank angemessene Zinssätze widerpsiegelt.

Welche Zinskurve, sprich welche Zinssätze für welchen Monat denn nun für die Berechnung heran zu ziehen sind, hat der BGH erst jetzt im Juli 2024 festgelegt.

Berechnung nach dem OLG Dresden nun bestätigt

Maßgeblich für die Berechnung der Zinsen ist die Zinskurve. Eine einheitliche, verbindliche Zinskurve zur Berechnung wurde erst jetzt durch den BGH festgelegt. Es ist die vom OLG Dresden angenommene Zinskurve der ehemaligen Bezeichnung WU 9554 RD.

Bereits zuvor hatten sich die Dresdner Richter in einem anderen Fall zum Prämiensparen (F.S. ./. Ostsächsische Sparkasse Az.: 5 U 1973/20) nach einem Sachverständigengutachten auf diese Zinskurve festgelegt. Dabei wurde ein durchaus umstrittener Gutachter bestellt, welchem wegen vorheriger Tätigkeiten für die Kreditwirtschaft Befangenheit unterstellt wurde. Dieser stellte fest, dass die Zinskurve mit der früheren Bezeichnung WU 9554 RD geeignet wäre, die ungültige Zinsklausel zu ersetzen.

Die Verbraucherschützer wollten dagegen eine deutlich nach oben abweichende Zinskurve bei der Berechnung zur Anwendung bringen. Und vor allem möchten sie dies durch ein Urteil des BGH faktisch möglichst bundeseinheitlich erreichen, ohne dass jeder Kläger selbst langwierige und kostenintensive Verfahren mit Gutachten hierzu führen muss. Mit der für die Verbraucher günstigeren Zinskurve sind sie zwar gescheitert; die Verbraucherschützer haben aber insoweit zumindest Rechtssicherheit hergestellt. Ob die Geldinstitute aber praktisch eine echte verbraucherfreundliche Nachberechnung und Nachabwicklung vornehmen, bleibt abzuwarten.

Ist diese Berechnung nun maßgeblich?

Ja, mit den Entscheidungen vom vom 9. Juli 2024 – Aktenzeichen XI ZR 44/23 und XI ZR 40/23 hat der BGH nun bestätigt, dass die Zinskurve WU 9554 RD zur Berechnung heranzuziehen ist.

Egal wie – Nachzahlung wahrscheinlich

Die Differenz der bisherigen Position des OLG Dresden und der Verbraucherzentrale ist gemessen an den Zinsen, den die Kreditinstitute regelmäßig ausbezahlt haben, beinahe ein Luxusproblem. Denn die Sparer bekamen nicht selten bisher nur einen Bruchteil dessen, was selbst die Berechnung nach dem BGH bzw. OLG Dresden vorsieht.

Im Klartext: Auch und gerade nach der Rechtsansicht des BGH bzw. des OLG Dresdens, die noch weit unterhalb derjenigen der Verbraucherzentralen zurückbleibt, sind stolze Nachzahlungen an die Sparer fällig.

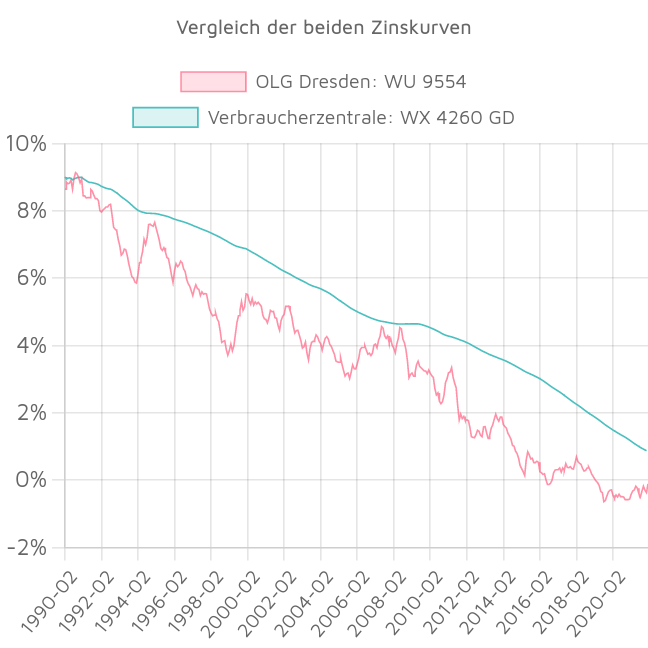

Verbraucherzentralen wollten mehr

Um den Streit um die Zinskurven zu verstehen, muss man zunächst die einzelnen Positionen betrachten. Der BGH hielt mit dem OLG Dresden die Reihe WU9554 (rot) für diejenige, die dem Charakter der Prämiensparverträge am nächsten kommt. Die Verbraucher bzw. Verbraucherzentralen halten dagegen die Kurve WX 4260 GD für die Richtige (grün).

Es fällt zunächst direkt ins Auge, dass die vom OLG Dresden präferierte Kurve WU9554 (rot) wesentlich unruhiger verläuft als die WX 4260 GD (grün). Und genau hieran scheiden sich die Geister. Das „GD“ bei WX4260 GD steht für „gleitenden Durchschnitt“. Das heißt, hier wurde für jeden Monat der Durchschnittswert der vorangegangenen bis zu 120 Monate herangezogen. Bei WU9554 gibt es dagegen für jeden Monat einen damals aktuellen Wert ohne Vorgeschichte. Im Ergebnis erhält man hier eine sehr viel ruhigere Kurve. Zwar auch mit einer klaren Tendenz nach unten, aber viel geringeren Ausschlägen. Und die WX4260 GD geht folglich viel langsamer Richtung Nullzins, weil sie die wesentlich höheren Werte der letzten 10 Jahre „bremsen“.

Beispielrechnung Prämiensparvertrag

Obwohl die Kurven – von der Glättung abgesehen – ziemlich ähnlich wirken, haben Sie beträchtliche Auswirkungen bei der Berechnung. Vor allem, weil es nicht um einen Sparvertrag geht, sondern um viele, mit einer möglichen Zinsnachforderung in Summe von Abermillionen Euro.

So kann man während des gezeigten Betrachtungszeitraums auf den zweiten Blick schon sehen, dass die Verzinsung bei der von den Verbraucherzentralen favorisierten Zinsreihe WX4260 GD nahezu durchgängig 2% höher ist.

Besonders wirkt sich dies mehrere Jahrzehnte nach der Blüte der Prämiensparverträge aus, wo durch Zins und ggf. Zinseszins ein beträchtliches Kapital angewachsen ist, das nun statt mit Zinsen zwischen 0% und 2% mit bis zu 4% zu verzinsen ist.

Lange Laufzeit – hohe Nachzahlung

Wie man in der Beispielrechnung oben sehen kann, geht nur der Unterschied des Nachzahlungsanspruchs zwischen den beiden Zinskurven schnell um einige tausend Euro auseinander.

Noch einmal zur Erinnerung: Auch nach der Zinskurve WU9554 ergibt sich zumeist ein mehrere tausend Euro schwerer Nachzahlungsanspruch, weil die Kreditinstitute selbst hiervon nur einen Bruchteil an Zinsen gewährt haben!

Hinweis: Die Zinskurven wurden mit ihren ehemaligen Kürzeln benannt. Die aktuellen Bezeichnungen der Bundesbank sind im Text nur schwer les- und unterscheidbar. Die Zinskurve WU 9554 RD wird in Urteilen und Pressemitteilugen auch mit WU9554 bezeichnet ohne das technische Kürzel „RD“, es handelt sich aber um ein und dieselbe Zinskurve.

Ansprüche prüfen und zeitnah geltend machen

Egal, wie der BGH am Ende entscheidet. Nach jeder Berechnung, erst recht nach einer der beiden aktuell im Streit stehenden, werden die Kreditinstitute kräftig nachbezahlen müssen.

Ebenfalls sicher ist, dass Sie aktiv werden sollten, um Ihre Ansprüche zu prüfen und ggf. durchzusetzen. Die Zeit spielt für die Banken und Sparkassen. Kaum etwas ist hier ärgerlicher, als einen Nachzahlungsanspruch im Wert von möglicherweise mehreren tausend Euro verjähren zu lassen. Auch wenn die Aufsichtsbehörden den Kreditinstituten in dieser Sache ebenfalls „im Nacken sitzen“, sollten Sie sich eher nicht darauf verlassen, dass Ihre Bank oder Sparkasse Ihnen irgendwann ohne weiteres Zutun Zinsen nachbezahlt.